报账过程中涉及的计税公式汇总

一、居民工资薪金

现在的工资薪金采用累计预扣制,所以要用综合所得年度税率表规定的税率。

累计预扣预缴应纳税所得额=累计收入—累计免税收入—-累计减除费用(5000元/月)—累计专项扣除(基本养老保险、基本医疗保险、失业保险、住房公积金等)—累计专项附加扣除(子女教育支出、继续教育支出、大病医疗支出、住房贷款利息或者住房租金、赡养老人支出等)—累计依法确定的其他扣除

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率—速算扣除数)—累计减免税额—累计已预扣预缴税额。

举例:

张三:2019 年 1 月工资 15000 元;2019 年 2 月工资 45000 元;2019 年 3 月工资 15000 元。子女教育每月扣除 1000 元;首套住房贷款利息支出每月 1000 元;赡养老人支出每月可以扣除 2000 元。五险一金每月缴纳 3000 元。购买符合条件的商业健康保险每月 200 元。

2019 年 1 月个税计算

应纳税所得额=15000—5000(累计减除费用)—3000(累计专项扣除)—4000(累计专项附加扣除)—200(累计依法确定的其他扣除)=2800 元

应纳税额=2800*3%=84 元

2019 年 2 月个税计算

应纳税所得额=60000(累计收入45000+15000)—10000(累计减除费用)—6000(累计专项扣除)—8000(累计专项附加扣除)—400(累计依法确定的其他扣除)=35600 元

应纳税额=35600*3%—84(已预缴预扣税额)=984 元

2019 年 3 月个税计算

应纳税所得额=75000(累计收入)—15000(累计基本减除费用)—9000(累计专项扣除)—12000(累计专项附加扣除)—600(累计依法确定的其他扣除)=38400 元

应纳税额=38400*10%-2520-1068(已预缴预扣税额84+984)=252 元

二、居民劳务报酬

按月计税进行预扣预缴,具体税率表如下:

劳务报酬预扣预缴应纳税额(4000元以内)=(劳务报酬-800)×20%

劳务报酬预扣预缴应纳税额(超过4000元)=劳务报酬×(1-20%)×预扣率-速算扣除数

注:同一劳务事项按月计税,不同劳务事项按次计税。

三、居民全年一次性奖金(一年只能使用一次)

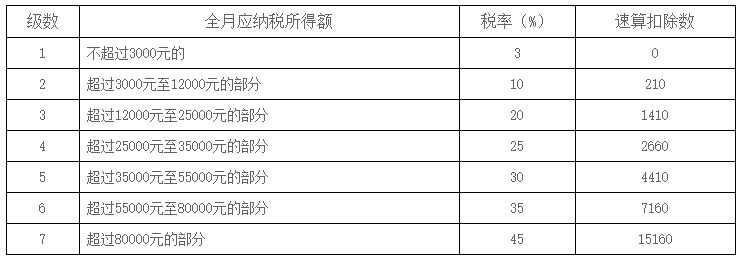

月度税率表

全年一次性奖金收入除以12个月得到的数额,参照月度税率表确定适用税率和速算扣除数,单独计算纳税。

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

注:2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

四、居民稿酬所得

按月或者按次预扣预缴税款

每次收入不超过4000元的,定额减除费用800元,定率减除20%的费用,再减征30%.

预扣预缴税款=(稿酬收入-800)*20%*(1-30%)

每次收入在4000以上的,定率减除20%的费用,按应纳税额减征30%.

预扣预缴税款=稿酬收入*(1-20%)*20%*(1-30%)

五、非居民个人所得

外国居民按月计税,税率表如下:

1.工资薪金所得,以每月收入额减除费用5000元后的余额为应纳税所得额。

工资薪金应纳税所得额=(工资薪金-5000)×税率-速算扣除数

2.劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额再减按70%计算。

劳务报酬应纳税额=劳务报酬×(1-20%)×税率-速算扣除数

稿酬应纳税额=稿酬收入*(1-20%)*(1-30%)×税率-速算扣除数

五、报账涉税发票规定

有以下情形之一的需要附发票真伪查验结果:

(1)增值税普通发票金额在500元及以上;

(2)所有增值税专用发票。